बॉन्ड और अन्य ऋण उपकरणों को जोखिम से बचने वाले निवेशकों का चुना हुआ निवेश माना जाता है। हालांकि, ऋण उपकरणों से जुड़े जोखिम हैं। ब्याज दर में उतार-चढ़ाव उन सभी निवेश उत्पादों को प्रभावित करता है जो ब्याज अर्जित करते हैं, लेकिन ऋण निवेश मुख्य रूप से संबंधित हैं। ब्याज दरों में बदलाव बॉन्ड के बाजार मूल्य को प्रभावित करता है, जिससे निवेशकों को कई अन्य जोखिमों का सामना करना पड़ता है।

आइए हम ब्याज दर के जोखिम पर गौर करें, यह ऋण साधनों को कैसे प्रभावित करता है, और कौन से उपाय ब्याज दर में बदलाव को आपके निवेश को प्रभावित करने से रोकते हैं।

ब्याज दर जोखिम क्या है?

ब्याज दरें किसी बॉन्ड की रिटर्न दरों या कूपन दरों को प्रभावित करती हैं। इसलिए, ब्याज दरों में परिवर्तन के कारण बॉन्ड या किसी अन्य ऋण लिखत के मूल्यह्रास की संभावना को ब्याज दर जोखिम कहा जाता है।

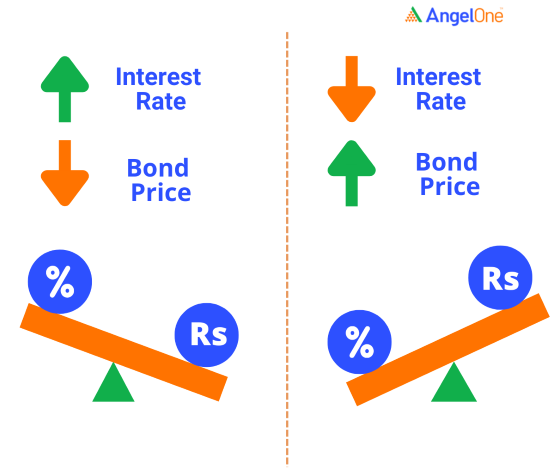

ब्याज दरों और बॉन्ड की कीमतों में विपरीत संबंध होता है। जैसे-जैसे ब्याज दरें बढ़ती हैं, बॉन्ड का बाजार मूल्य गिरता है और इसके विपरीत। आइए हम बढ़ती ब्याज दरों से जुड़े निहित जोखिमों को देखें।

मान लीजिए कि आपने 5% के कूपन/ब्याज दर के साथ 10-वर्षीय बॉन्ड खरीदा है। हालांकि, ब्याज दरों में वृद्धि के कारण, नए बॉन्ड 7% की रिटर्न प्रदान करते हैं, जिससे अवसर लागत पैदा होती है। इसके अलावा, यदि आप उच्च रिटर्न दर प्रदान करने वाली नई प्रतिभूतियों में निवेश करने का निर्णय लेते हैं, तो आपको पुनर्निवेश जोखिम का सामना करना पड़ सकता है क्योंकि उच्च रिटर्न दरों वाले नए उपकरण पुराने बांडों के लिए भूख को कम करते हैं जो समान जोखिम पर कम रिटर्न देते हैं। इस प्रकार, मांग में कमी कम प्रतिफल वाले पिछले बांडों की कीमत को कम करती है।

आप ब्याज दर जोखिम का प्रबंधन कैसे कर सकते हैं?

आप ब्याज दर जोखिम को समाप्त नहीं कर सकते। हालाँकि, कोई इसे विकल्पों के साथ प्रबंधित कर सकता है,

- लघु अवधि के ऋण साधन: अवधि ब्याज दरों में परिवर्तन के लिए बॉन्ड की संवेदनशीलता का माप है - बॉन्ड की अवधि जितनी अधिक होगी, वे ब्याज दर में उतार-चढ़ाव के प्रति उतने ही संवेदनशील होंगे। कम परिपक्वता अवधि वाले ऋण लिखतों पर ब्याज दर जोखिम कम होता है। शॉर्ट-टर्म डेट इंस्ट्रूमेंट्स में निवेश करने से ब्याज दर के जोखिम से बचने में मदद मिल सकती है।

- फ्लोटिंग रेट बॉन्ड: जैसा कि नाम से पता चलता है, फ्लोटिंग-रेट बॉन्ड पूरी अवधि के दौरान परिवर्तनीय ब्याज दरों का भुगतान करते हैं, जो ज्यादातर बाजार में उतार-चढ़ाव से जुड़ा होता है। इस प्रकार, जब ब्याज दरों में वृद्धि होती है, तो प्रतिफल की दर बढ़ जाती है। हालांकि, इन बांडों का नकारात्मक पक्ष यह है कि जब ब्याज दर गिरती है, तो इसके साथ रिटर्न की दर भी गिरती है।

- विविधीकरण: विविधीकरण किसी भी निवेश में जोखिमों को कम करने की कुंजी है। ऋण प्रतिभूतियों में निवेश करते समय, कॉर्पोरेट बॉन्ड जैसे उच्च-उपज देने वाले बॉन्ड में निवेश करके पोर्टफोलियो में विविधता ला सकते हैं, लेकिन वे उच्च क्रेडिट जोखिम के साथ आते हैं।

- आईआरएफ के माध्यम से हेजिंग: यदि आप जी-सेक धारण करते हैं और ब्याज दरों में वृद्धि या बॉन्ड की कीमतों में गिरावट की आशा करते हैं, तो आप ब्याज दर जोखिम से होने वाले नुकसान से बचने के लिए विपरीत स्थिति लेकर बचाव कर सकते हैं।

- परिपक्वता तक बॉन्ड धारण करना: मैच्योरिटी तक बॉन्ड रखने पर, मैच्योरिटी पर प्रिंसिपल रीपेमेंट के साथ टोटल रिटर्न पॉजिटिव होगा। यदि आप बाजार में गिरावट के दौरान घबराहट में बॉन्ड बेचने से बचते हैं, तो आप अपने निवेश पर ब्याज दरों के प्रभाव को कम कर सकते हैं।

ब्याज दर जोखिम ऋण फंडों को उतना ही प्रभावित करता है जितना कि बॉन्ड। जब ब्याज दरें बढ़ती हैं, तो फंड के मौजूदा बॉन्ड की कीमत गिर जाती है, जिससे फंड का समग्र प्रदर्शन प्रभावित होता है। एक निवेशक के रूप में, आपको ऋण उपकरणों से जुड़े अन्य जोखिमों के बारे में पता होना चाहिए और निवेश की अवधि, जोखिम की भूख, वापसी की दर और अन्य कारकों को ध्यान में रखते हुए निवेश के पेशेवरों और विपक्षों को ध्यान में रखते हुए सूचित निर्णय लेना चाहिए।

अस्वीकरण: यह ब्लॉग विशेष रूप से शैक्षिक उद्देश्यों के लिए है।