म्युच्युअल फंडात एसआयपी म्हणजे काय?

सिस्टिमॅटिक इन्व्हेस्टमेंट प्लॅन किंवा एसआयपी ही म्युच्युअल फंडांमध्ये गुंतवणूक करण्याची एक पद्धत आहे जिथे गुंतवणूकदार म्युच्युअल फंड योजना निवडतो आणि ठराविक अंतराने त्यात गुंतवणूक करतो. एसआयपी गुंतवणूक योजना एकवेळ मोठी रक्कम गुंतविण्याऐवजी कालांतराने थोडी रक्कम गुंतवून कार्य करते ज्यामुळे जास्त रिटर्न मिळू शकतो.

एसआयपी कसे कार्य करते?

एकदा आपण सिस्टेमॅटिक इन्व्हेस्टमेंट प्लॅन निवडला की, ती रक्कम आपोआप आपल्या बँक खात्यातून डेबिट होईल आणि आपण खरेदी केलेल्या म्युच्युअल फंडात काही पूर्वनिर्धारित वेळेच्या अंतराने पुन्हा गुंतवणूक केली जाईल. दिवसाच्या अखेरीस, आपल्याला आपल्या म्युच्युअल फंडाचे युनिट्स वाटप केले जातील जे त्याच्या निव्वळ मालमत्ता मूल्यावर अवलंबून असतात.

भारतातील एसआयपी योजनेतील प्रत्येक गुंतवणुकीसह, बाजार दरानुसार कोणतेही अतिरिक्त युनिट आपल्या खात्यात जोडले जातील. केलेल्या प्रत्येक गुंतवणुकीसह, आपण पुनर्गुंतवणूक केलेली रक्कम त्या गुंतवणुकीवर आपल्याला दिसणार्या कोणत्याही परताव्याव्यतिरिक्त मोठी असेल. गुंतवणूकदार एसआयपीची मुदत संपल्यावर किंवा कोणत्याही वेळोवेळी परतावा मिळवायचा की नाही हे ठरवतो. एक उदाहरण वापरून हे अधिक चांगल्या प्रकारे समजून घेण्याचा प्रयत्न करूया.

आपण आपल्या आवडीच्या म्युच्युअल फंडात गुंतवणूक करू इच्छिता असे समजा. त्यानुसार, आपण त्यामध्ये गुंतवणूक करण्यासाठी 1 लाख रुपयांची रक्कम राखून ठेवली आहे. ही गुंतवणूक करण्यासाठी आपण दोन मार्ग निवडू शकता. आपण आपल्या आवडीच्या म्युच्युअल फंडात एकरकमी 1 लाख रुपये भरू शकता, ज्याला एकरकमी गुंतवणूक म्हणून ओळखले जाते. पर्यायाने, आपण एसआयपी वापरुन गुंतवणूक करणे निवडू शकता. चरण खालीलप्रमाणे असतील:

- • आपण दर महा आपल्या एसआयपीद्वारे गुंतवणूक करू इच्छित असलेली रक्कम सेट करून प्रारंभ करा. समजा आपण ₹500 निवडा.

- • यानंतर प्रत्येक महिन्याला तुमच्या खात्यातून 500 रुपये कापले जातील आणि दर महिन्याला ठराविक तारखेला तुम्ही ज्या म्युच्युअल फंडात गुंतवणूक करू इच्छिता त्या म्युच्युअल फंडात आपोआप जमा होतील.

- • ही प्रक्रिया आपण आपल्या पद्धतशीर गुंतवणूक योजनेसाठी निवडलेल्या कालावधीसाठी सुरू राहील.

सिस्टिमॅटिक इन्व्हेस्टमेंट प्लॅनचे प्रकार :

खाली विविध प्रकारच्या पद्धतशीर गुंतवणूक योजना आहेत ज्यात आपण गुंतवणूक करण्याचा विचार करू शकता:

टॉप-अप एसआईपी:

अशा प्रकारची पद्धतशीर गुंतवणूक योजना आपल्याला वेळोवेळी आपल्या गुंतवणुकीची रक्कम वाढविण्यास सक्षम करते आणि जेव्हा आपल्याकडे गुंतवणूक केली जाऊ शकते तेव्हा अधिक गुंतवणूक करण्याची लवचिकता देखील देते. या प्रकारच्या एसआयपीमुळे नियमित अंतराने सर्वोत्तम तसेच उच्च कामगिरी करणाऱ्या फंडांमध्ये गुंतवणूक करून आपल्या गुंतवणुकीचा जास्तीत जास्त फायदा घेण्यास मदत होते.

फ्लेक्सिबल एसआईपी:

नावावरुनच सुचवल्याप्रमाणे, या प्रकारच्या पद्धतशीर गुंतवणूक योजनेत आपण गुंतवणूक करू इच्छित असलेल्या रकमेची लवचिकता असते. गुंतवणूकदाराचा रोख प्रवाह आणि गरजा किंवा आवडीनिवडीनुसार गुंतवावी लागणारी रक्कम वाढवता किंवा कमी करता येते.

पर्पेचुअल एसआईपी:

या प्रकारची एसआयपी योजना आपल्याला आपली गुंतवणूक अनिवार्य तारखेच्या समाप्तीशिवाय करण्यास सक्षम करते. सर्वसाधारणपणे सिस्टिमॅटिक इन्व्हेस्टमेंट प्लॅनमध्ये एक वर्ष, तीन वर्षे किंवा पाच वर्षांच्या गुंतवणुकीनंतर शेवटची तारीख असते. त्यामुळे गुंतवणूकदाराला आपल्या आर्थिक उद्दिष्टानुसार गुंतवणूक करायची असो वा नसो, गुंतवलेली रक्कम काढण्याचे स्वातंत्र्य असते.

एसआयपी गुंतवणुकीचे फायदे :

एकरकमी गुंतवणुकीपेक्षा एसआयपीमध्ये गुंतवणूक करताना अनेक फायदे येथे आहेत. त्यांपैकी काही खाली सूचीबद्ध आहेत.

तुम्हाला अधिक शिस्तबद्ध गुंतवणूकदार बनवते:

बाजाराची वाटचाल कशा प्रकारे होते याबद्दल आपल्याकडे उत्तम आर्थिक ज्ञान नसल्यास, एसआयपी गुंतवणुकीचा आदर्श पर्याय बनवू शकते. एखाद्या गोष्टीत गुंतवणूक करण्यासाठी योग्य वेळ शोधण्यासाठी आपल्याला बाजारातील हालचालींचे विश्लेषण करण्यात आपला वेळ खर्च करण्याची आवश्यकता नाही. एसआयपीमुळे तुमचे पैसे आपोआप तुमच्या लिंक्ड बँक खात्यातून कापले जातात आणि ते तुमच्या म्युच्युअल फंडांकडे जातात.

रुपयाची किंमत सरासरी:

एसआयपीचा एक मुख्य फायदा म्हणजे रुपयाची किंमत सरासरी. आपण गुंतवलेली रक्कम दीर्घ काळ स्थिर राहत असल्याने, रुपयाची किंमत सरासरी सह आपण बाजारातील अस्थिरतेचा जास्तीत जास्त फायदा घेऊ शकता. आपण गुंतवणुकीसाठी निवडलेल्या निश्चित रकमेचा अर्थ असा आहे की आपली एसआयपी प्रत्येक युनिटचे मूल्य सरासरी करेल. म्हणूनच, जेव्हा बाजार कमी असेल तेव्हा आपण अधिक युनिट्स खरेदी करण्याचा पर्याय निवडू शकता आणि जेव्हा बाजार जास्त असेल तेव्हा कमी युनिट्सची निवड करू शकता. शेवटी, यामुळे प्रति युनिट आपली सरासरी किंमत कमी होईल.

कंपाउंडिंगची शक्ती:

एसआयपीमुळे आपण दररोज गुंतवलेल्या छोट्या रकमेला वर्षानुवर्षे वाढलेल्या रिटर्न सह आपल्या योगदानाची रक्कम म्हणून मोठ्या कॉर्पसमध्ये वाढण्याची परवानगी मिळते. एकरकमी रक्कम गुंतवण्याच्या त्रासाशिवाय कंपाउंडिंगची शक्ती एसआयपीला मानक गुंतवणुकीच्या पर्यायांपेक्षा एक अनोखा फायदा देते.

एसआयपीसाठी चांगला म्युच्युअल फंड कसा निवडावा?

आपण गुंतवणूक का करत आहात आणि ध्येय काय आहे हे ओळखण्यातच या प्रश्नाचे उत्तर दडलेले आहे. आपल्या मुलाचे उच्च शिक्षण, लग्न किंवा स्वप्नातील घराची तयारी करणे यासारखे दीर्घकालीन ध्येय असल्यास, आपल्याला म्युच्युअल फंड एसआयपी निवडणे आवश्यक आहे जे आपल्याला दीर्घकालीन गुंतवणूक करण्यास अनुमती देते. घराचे नूतनीकरण करणे किंवा सुट्टीवर जाणे यासारख्या उद्दिष्टांची पूर्तता करण्यासाठी एसआयपी ही अल्पकालीन गुंतवणुकीचे क्षितिज प्रदान करणारी असेल.

आपण एसआयपी निवडण्यापूर्वी फंडाचे खर्च गुणोत्तर देखील पाहू शकता. आपल्या गुंतवणूक पोर्टफोलिओचे व्यवस्थापन किंवा ऑपरेट करण्यासाठी आवश्यक असलेल्या टक्केवारीत खर्च गुणोत्तर हे वार्षिक शुल्क आहे. इक्विटी आणि डेट योजनांसाठी सेबीने निश्चित केलेल्या मर्यादेसह आणि निव्वळ मालमत्तेच्या आधारे हे फंडानुसार बदलू शकते.

एसआयपी गुंतवणुकीसाठी चांगला म्युच्युअल फंड निवडताना फंडाचे तत्त्वज्ञान, गुंतवणुकीचे क्षितिज आणि स्वत:ची उद्दिष्टे पाहणे गरजेचे आहे. तसेच, एसआयपीसाठी चांगल्या म्युच्युअल फंडावर लक्ष केंद्रित करण्यापेक्षा आपल्या गुंतवणुकीची तत्त्वे आणि काल मर्यादेनुसार कोणता फंड आहे यावर लक्ष केंद्रित करा. आपल्यासाठी जे चांगले आहे तेच आहे आणि कोणतेही दोन लोक एकच फंड निवडत नाहीत.

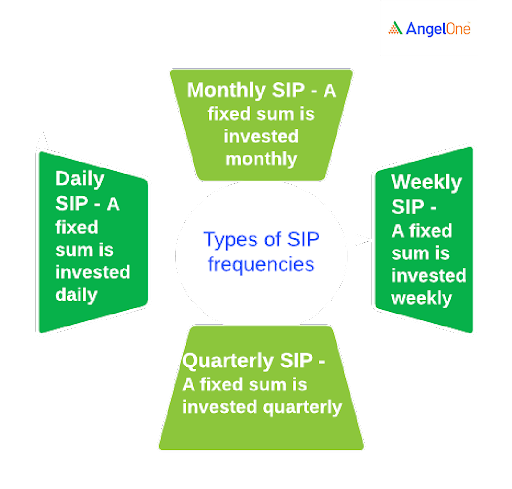

एसआयपीसाठी फ्रिक्वेन्सीचे प्रकार

आपली एसआयपी वारंवारता निवडताना आपण विचारात घेणे आवश्यक मुद्दे

मासिक एसआयपी, तिमाही एसआयपी, साप्ताहिक एसआयपी किंवा दैनंदिन एसआयपी - आपण एसआयपीच्या अंतराबद्दल थोडे संभ्रमित होऊ शकता. आपले उत्पन्न, खर्च, चालू ईएमआय, आपण गुंतवणूक करत असलेली योजना, आर्थिक उद्दिष्टे इत्यादींच्या आधारे आपण ते ठरवू शकता. तथापि, आपण एखाद्या विशिष्ट एसआयपीमध्ये किती वेळा गुंतवणूक करू इच्छिता हे ठरवताना आपण खालील घटकांचा आणि एसआयपी वारंवारतेवर त्यांचा परिणाम यावर विचार केला पाहिजे.

-

अस्थिरतेचा परिणाम

गुंतवणुकीच्या मार्गाच्या अस्थिरतेवर अवलंबून, आपण आपल्या एसआयपीच्या वारंवारतेवर निर्णय घ्यावा. जर म्युच्युअल फंड किंवा स्टॉक एसआयपीची अस्थिरता जास्त असेल तर आपण उच्च फ्रिक्वेन्सी एसआयपीमध्ये गुंतवणूक करू शकता जेणेकरून कालांतराने आपल्या गुंतवणुकीची सरासरी करून बाजारातील अस्थिरतेचा फायदा होईल.

-

आपल्या रोख प्रवाहाची वारंवारता

जर तुम्ही पगारदार व्यावसायिक असाल आणि मासिक आधारावर उत्पन्न मिळवत असाल तर मासिक एसआयपीमध्ये गुंतवणूक करण्याचा सल्ला दिला जातो. तथापि, जर आपण कंत्राटी तत्त्वावर काम करत असाल जिथे आपल्याला दर काही महिन्यांनी उत्पन्न मिळते (उदाहरणार्थ - बांधकाम व्यवसाय, इंटिरिअर डिझायनिंग इ.) तर आपण तिमाही आधारावर एसआयपीमध्ये गुंतवणूक करणे निवडू शकता. जेव्हा आपण पंधरवडा किंवा साप्ताहिक आधारावर कमाई करता तेव्हा आपण साप्ताहिक एसआयपीमध्ये गुंतवणूक करण्याची योजना आखू शकता (उदाहरणार्थ - इंटर्नशिप, कार्य-पूर्णता आधार इ.)

-

हप्ते भरण्याचा मागोवा घेणे सुलभ

मासिक आपले उत्पन्न आणि खर्च ाचा मागोवा घेणे सोपे आहे आणि अशा प्रकारे, मासिक आधारावर गुंतवणुकीचे चांगले नियोजन केले जाऊ शकते. दर महिन्याला एकदा हप्त्याची रक्कम डेबिट होणार असल्याने महिन्याभरात किती डेबिट झाले याचा हिशेब ठेवावा लागणार नाही. दुसरीकडे, दैनंदिन आणि साप्ताहिक एसआयपीच्या बाबतीत हप्त्यांची संख्या जास्त असल्याने सर्व देयकांचा मागोवा घेण्यात अडचण येते.

एसआयपीबद्दल सामान्य मिथक:

मोठ्या गुंतवणूकदारांसाठी नाही:

एसआयपी योजना फक्त छोट्या गुंतवणूकदारांसाठीच असतात, असा सर्वसाधारण गैरसमज आहे. तथापि, एसआयपीचा एकूण रकमेपेक्षा देयकांच्या वारंवारतेशी अधिक संबंध आहे. एसआयपी योजनेत कोणीही गुंतवणूक करू शकतो आणि जर आपली केवायसी प्रक्रिया पूर्ण झाली असेल तर 1 लाख रुपयांपर्यंत गुंतवणूक केली जाऊ शकते.

बाजारात तेजी असताना एसआयपीमध्ये गुंतवणूक करू नका:

जेव्हा बाजारात तेजी दिसून येते तेव्हा मिथकांमध्ये असे सूचित केले जाते की जेव्हा बाजार तेजीत असतो तेव्हा आपण एसआयपीमध्ये गुंतवणूक करू नये. तथापि, हे एक निराधार मिथक आहे कारण एसआयपी गुंतवणूकदारांना त्यांच्या परताव्याची हमी देण्यासाठी रुपयाच्या खर्चाच्या सरासरीवर अवलंबून असते आणि बाजाराच्या परिस्थितीची पर्वा न करता रुपयाची किंमत सरासरी दीर्घकालीन कालावधीत चांगली कार्य करते.

एसआयपी लवचिक नसतात:

एसआयपी गुंतवणूक योजनेभोवती आणखी एक सामान्य मिथक म्हणजे हे गुंतवणूक साधन इतर साधनांच्या तुलनेत गुंतवणूकदारांसाठी कमी लवचिक आहे. एसआयपी योजनेची मुदत किंवा त्यात गुंतवलेली रक्कम बदलता येत नाही, असे गैरसमज आहेत. आणखी एक गैरसमज असा आहे की एकदा एसआयपी गुंतवणुकीत गुंतवणूक केल्यावर आपल्याला ती बंद करण्याची परवानगी दिली जाणार नाही.

यापैकी एकही विधान खरे नाही. एसआयपी लोकांसाठी उपलब्ध असलेल्या सर्वात लवचिक गुंतवणूक साधनांपैकी एक आहे आणि आपल्या विशिष्ट आवश्यकतांनुसार सानुकूलित करणे सर्वात सोपे आहे. एसआयपीच्या माध्यमातून तुम्ही त्यात गुंतवलेली रक्कम आणि तुम्ही ज्या कालावधीसाठी गुंतवणूक करत आहात, त्यात सहज बदल करू शकता. विद्यमान गुंतवणुकीत हे बदल करण्यासाठी शुल्क आकारणार् या बर्याच साधनांप्रमाणे, एसआयपी गुंतवणुकीत हे बदल करण्यासाठी कोणताही दंड नाही.

तथापि, काही एसआयपी योजनांमध्ये आपण गुंतवणूक करू शकणाऱ्या कमीतकमी रकमेबद्दल आणि कोणतेही बक्षीस मिळविण्यास सक्षम होण्यासाठी आपण कमीतकमी कालावधीसाठी गुंतवणूक करणे आवश्यक आहे याबद्दल निर्बंध असतात. आपण कोणत्याही विशिष्ट एसआयपीसाठी साइन इन करण्यापूर्वी याबद्दल प्रश्न विचारण्याची खात्री करा, जेणेकरून आपण आपल्या गुंतवणुकीच्या सर्व महत्वाच्या अटी आणि शर्ती समजून घेत आहात याची खात्री करा.

परताव्याची हमी दिली जाते:

इन्स्ट्रुमेंटच्या वाढत्या लोकप्रियतेच्या अनुषंगाने, एसआयपीच्या आसपास अनेक मिथक समोर आल्या आहेत ज्यांना लोकसंख्येच्या विविध लोकसंख्येमधून भरपूर प्रशंसा मिळत आहे. एक सामान्य गैरसमज असा आहे की एसआयपीमध्ये गुंतवणूक केल्याने तुम्हाला परतावा मिळण्याची हमी मिळेल, कारण तुमचे फंड वेळोवेळी त्याच स्वरूपाच्या गुंतवणुकीत गुंतवले जातात.

कोणतीही गुंतवणूक तुम्हाला कधीही फायदेशीर परताव्याची हमी देऊ शकत नाही, तथापि, तुम्ही एसआयपी मध्ये गुंतवणूक केल्यास, तुम्हाला अधिक थेट मार्केट-लिंक्ड इन्स्ट्रुमेंटद्वारे परतावा मिळवण्याची अधिक चांगली संधी आहे. हे पुन्हा रुपयाच्या सरासरी मूल्याच्या तत्त्वामुळे आहे, जे तुम्हाला दीर्घ कालावधीसाठी गुंतवणूक करून बाजारातील अस्थिरता ऑफसेट करण्यास सक्षम करते.

फक्त इक्विटी मार्केटसाठी:

गुंतवणुकीच्या साधनांबद्दल सामान्य क्षेत्रातील ज्ञानाची कमतरता स्पष्ट होते जेव्हा तुम्हाला हे लक्षात येते की काही मिथक एकमेकांच्या अगदी परस्परविरोधी आहेत. एसआयपी बद्दलचा एक सामान्य गैरसमज असा आहे की ते फक्त इक्विटी स्टॉकवर किंवा मार्केटमध्ये गुंतवणूक करतात. हा गैरसमज अविश्वासात अधिक खोलवर पोहोचतो, कारण इक्विटी बाजार अस्थिर आणि स्थानिक आणि जागतिक पातळीवर राजकीय, आर्थिक आणि सामाजिक यासह अनेक समस्यांमुळे प्रभावित झाल्यामुळे कुप्रसिद्ध आहेत.

हे अनेक गुंतवणूकदारांना सावध करते कारण यामुळे फायदेशीर परतावा मिळण्याची शक्यता लक्षणीयरीत्या कमी होते. मात्र, हे खरे नाही. वस्तुस्थिती अशी आहे की तुम्ही तुमच्या एसआयपी गुंतवणूक योजनेद्वारे कोणत्या प्रकारच्या सुरक्षिततेमध्ये गुंतवणूक करू इच्छिता हे निवडू शकता. तुमचे ध्येय, आवश्यकता तसेच जोखीम प्रोफाइलच्या आधारावर, तुम्ही कोणत्या प्रकारच्या सुरक्षिततेमध्ये गुंतवणूक करू इच्छिता यावर तुम्ही कॉल करू शकता आणि अशा प्रकारे तुमच्या निधीवर नियंत्रण ठेवू शकता.

निष्कर्ष:

विशेषत: मध्यमवर्गीय पगारदार गुंतवणूकदारांसाठी शेअर बाजारात गुंतवणूक करण्यासाठी एसआयपी ही उपयुक्त साधने आहेत. मात्र, एसआयपीमध्ये गुंतवणूक करण्यापूर्वी तुम्हाला शेअर बाजार तसेच फंड मॅनेजर्सच्या स्ट्रॅटेजीची किमान माहिती असल्याची खात्री करून घ्या.