భారత్ లో దేశ ఆర్థిక వ్యవస్థ ఆరోగ్యాన్ని కాపాడే బాధ్యత ఆర్ బీఐదే. దాని పాత్రలలో, ఆర్థిక వ్యవస్థలో డబ్బు ప్రవాహాన్ని నియంత్రించడం ప్రాధమికమైనది. క్యాష్ రిజర్వ్ రేషియో, స్టాట్యూటరీ రిజర్వ్ రేషియో, బ్యాంక్ రేట్ పాలసీ, రెపో రేటు, రివర్స్ రెపో రేట్ వంటి సాధనాలను ఆర్బీఐ తన లక్ష్యాలను చేరుకోవడానికి ఉపయోగిస్తుంది.

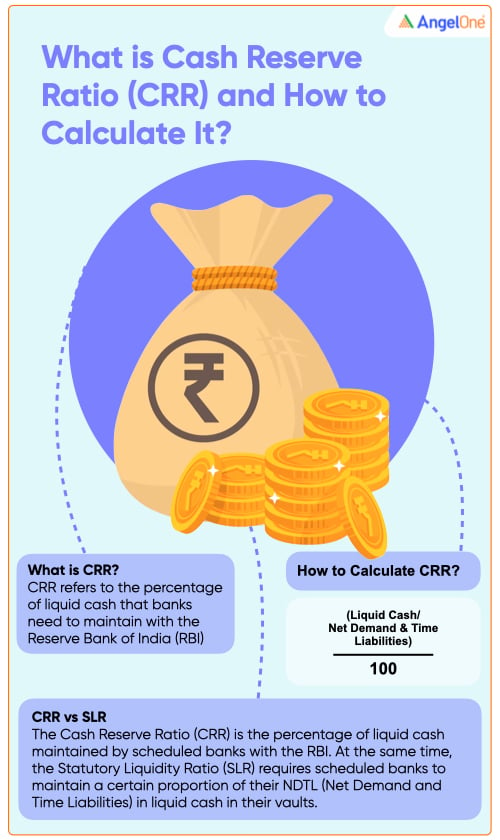

సిఆర్ఆర్, లేదా క్యాష్ రిజర్వ్ రేషియో, ఒక బ్యాంకు ఆర్బిఐ వద్ద నిర్వహించాల్సిన నగదు నిల్వల శాతాన్ని సూచిస్తుంది. ఈ వ్యాసంలో, మేము నగదు నిల్వ నిష్పత్తిని దాని ఫార్ములా, లక్ష్యం మరియు చిక్కులతో సహా నిర్వచిస్తాము.

సిఆర్ఆర్ అంటే ఏమిటి?

సిఆర్ఆర్ అనేది రిజర్వ్ బ్యాంక్ ఆఫ్ ఇండియా వద్ద బ్యాంకులు నిర్వహించాల్సిన లిక్విడ్ నగదు శాతాన్ని సూచిస్తుంది. భారీ ఉపసంహరణలు వంటి పరిస్థితులను ఎదుర్కోవడానికి బ్యాంకులు సిఆర్ఆర్ను నిర్వహించాలని ఆర్బిఐ కోరుతుంది. సీఆర్ఆర్ మొత్తంపై బ్యాంకులు ఎలాంటి వడ్డీని వసూలు చేయవు. వారు దానిని రుణ ప్రయోజనాల కోసం కూడా ఉపయోగించలేరు. ఆర్థిక వ్యవస్థలో డబ్బు చలామణిని నియంత్రించడానికి సిఆర్ఆర్ను ద్రవ్య విధానంగా ఉపయోగించడానికి ఆర్బిఐకి ఇది వీలు కల్పిస్తుంది.

ఆర్ బిఐ సిఆర్ఆర్ రేటును పెంచినప్పుడు, అది బ్యాంకుకు అందుబాటులో ఉన్న రుణ మూలధనాన్ని తగ్గిస్తుంది, ఇది చలామణిలో ఉన్న డబ్బు సరఫరాను తగ్గిస్తుంది. అదేవిధంగా, సిఆర్ఆర్ను తక్కువ రేటుకు సర్దుబాటు చేసినప్పుడు, ఆర్థిక వ్యవస్థలో నగదు ప్రవాహం పెరుగుతుంది.

సీఆర్ఆర్ను ఒక ఉదాహరణతో అర్థం చేసుకుందాం.

ప్రస్తుత సిఆర్ఆర్ 4.5%, అంటే రూ .100 యొక్క ప్రతి అదనపు డిపాజిట్కు, బ్యాంక్ సిఆర్ఆర్గా రూ .4.5 కేటాయించాలి.

ఆర్బీఐ ఆదేశాల ప్రకారం, షెడ్యూల్డ్ బ్యాంకులు తమ మొత్తం నికర డిమాండ్ అండ్ లయబిలిటీస్ (ఎన్డిటిఎల్) ఆధారంగా ఆర్బిఐ వద్ద వారానికి రెండుసార్లు లిక్విడ్ క్యాష్ నిల్వలు 4.5% స్థాయికి తగ్గకుండా చూసుకోవాలి. బ్యాంకు ఎన్డీటీఎల్ రూ.10,00,000, సీఆర్ఆర్ రేటు 4.5 శాతం ఉంటే రూ.45,000 లిక్విడ్ క్యాష్ను ఆర్బీఐ వద్ద ఉంచాల్సి ఉంటుంది.

ఆర్ బిఐ తన ద్రవ్య విధానాన్ని బట్టి సిఆర్ ఆర్ స్థాయిని పెంచుతుంది లేదా తగ్గిస్తుంది. సిఆర్ఆర్లో మార్పులు ఆర్థిక వ్యవస్థలో రుణాలు ఇవ్వడానికి ఉపయోగించే డబ్బు పరిమాణం, రుణాలపై వడ్డీ రేటు మరియు ఆర్థిక కార్యకలాపాల స్థాయిని ప్రభావితం చేయడం ద్వారా విస్తృత ఆర్థిక వ్యవస్థను ప్రభావితం చేస్తాయి.

సీఆర్ఆర్యొక్క లక్ష్యాలు

ద్రవ్య విధానాలను అమలు చేయడంలో సీఆర్ఆర్ కీలకం.

- ద్రవ్యోల్బణాన్ని నియంత్రించేందుకు సీఆర్ఆర్ను ఉపయోగిస్తారు. అధిక ద్రవ్యోల్బణ కాలంలో, ఆర్థిక వ్యవస్థలో డబ్బు ప్రవాహాన్ని నియంత్రించడానికి ఆర్బిఐ సాధారణంగా సిఆర్ఆర్ రేటును పెంచుతుంది. దీంతో మార్కెట్లో రుణ లభ్యత తగ్గుతుంది.

- బ్యాంకులు తమ సాల్వెన్సీ అవసరాలను తీర్చుకోవడానికి సీఆర్ఆర్ దోహదపడుతుంది. ఉపసంహరణ డిమాండ్ పెరిగితే ఖాతాదారుల అవసరాలను తీర్చడానికి బ్యాంకు వద్ద తగినంత లిక్విడ్ ఫండ్స్ ఉన్నాయని ఇది నిర్ధారిస్తుంది.

- బ్యాంకులు తమ రుణాలపై వడ్డీ రేటును నిర్ణయించడానికి సిఆర్ఆర్ను బేస్ రేటుగా ఉపయోగిస్తాయి. రుణాలపై వడ్డీ రేటు ఎల్లప్పుడూ బేస్ రేటు కంటే ఎక్కువగా ఉంటుంది.

- ఆర్థిక వ్యవస్థలో నగదు సరఫరాను ఆర్బీఐ పెంచాలంటే సీఆర్ఆర్ అవసరాన్ని తగ్గించడం ద్వారా ఆ పని చేయవచ్చు.

నగదు నిల్వల నిష్పత్తిని ఎలా లెక్కిస్తారు?

సిఆర్ఆర్ ఫార్ములా బ్యాంక్ యొక్క నికర డిమాండ్ అండ్ టైమ్ లయబిలిటీస్ (ఎన్డిటిఎల్) శాతంగా సిఆర్ఆర్ను సూచిస్తుంది. బ్యాంక్ యొక్క ఎన్డిటిఎల్ ఈ క్రింది వాటిని కలిగి ఉంటుంది:

- సేవింగ్స్ అకౌంట్ డిపాజిట్లు, కరెంట్ అకౌంట్ డిపాజిట్లు, డిమాండ్ డ్రాఫ్ట్స్, గడువు తీరిన ఫిక్స్డ్ డిపాజిట్లలోని బ్యాలెన్స్ అన్నీ కలిసి బ్యాంకు డిమాండ్ బాధ్యతలను సూచిస్తాయి.

- బ్యాంకు యొక్క సమయ బాధ్యతలలో అన్ని ఫిక్స్డ్ డిపాజిట్లు ఉన్నాయి, ఇక్కడ కస్టమర్ మెచ్యూరిటీ తేదీకి ముందు డబ్బును ఉపసంహరించుకోలేడు, స్టాఫ్ సెక్యూరిటీ డిపాజిట్లు మరియు పొదుపు ఖాతాల టైమ్ లయబిలిటీ భాగం.

- బ్యాంకు యొక్క ఇతర బాధ్యతలలో మార్కెట్ రుణాలు, డిపాజిట్ సర్టిఫికేట్లు, ఇతర బ్యాంకుల్లో వడ్డీ డిపాజిట్లు, డివిడెండ్లు మొదలైనవి ఉన్నాయి.

మొత్తం ఎన్ డిటిఎల్ ద్వారా విభజించబడిన బ్యాంకు యొక్క అందుబాటులో ఉన్న లిక్విడ్ నగదు యొక్క శాతంగా సిఆర్ఆర్ లెక్కించబడుతుంది.

సీఆర్ఆర్ ఫార్ములా ఏంటంటే..

సీఆర్ఆర్= (లిక్విడ్ క్యాష్/ ఎన్డిటిఎల్) *100

సీఆర్ ఆర్ వర్సెస్ ఎస్ ఎల్ ఆర్

సిఆర్ఆర్ మరియు ఎస్ఎల్ఆర్ అనే రెండు సాధారణ పదాలు బ్యాంకు లావాదేవీల సమయంలో మీరు తరచుగా వింటారు. సీఆర్ఆర్ మాదిరిగానే ఎస్ఎల్ఆర్ (స్టాట్యుటరీ లిక్విడిటీ రేషియో) ఆర్బీఐ ద్రవ్య విధానంలో మరో అంశం.

బ్యాంకు రుణాలపై నియంత్రణ కోసం ఆర్ బిఐ ఎస్ ఎల్ ఆర్ ను ఉపయోగిస్తుంది. షెడ్యూల్డ్ బ్యాంకులు తమ ఎన్డీటీఎల్లో కొంత భాగాన్ని లిక్విడ్ క్యాష్ రూపంలో తమ వాల్ట్లలో నిర్వహించాల్సి ఉంటుంది. ఎస్ఎల్ఆర్ లేకుండా, సిఆర్ఆర్ రేటు పెరిగినప్పుడు బ్యాంకులు ఓవర్ లిక్విడేషన్ సమస్యలను ఎదుర్కోవచ్చు.

వాణిజ్య బ్యాంకు తన సాల్వెన్సీ అవసరాలను నిర్వహిస్తుందని ఎస్ఎల్ఆర్ ధృవీకరిస్తుంది. సిఆర్ఆర్ మరియు ఎస్ఎల్ఆర్ మధ్య ముఖ్యమైన తేడాలు ఇక్కడ ఉన్నాయి.

| సీఆర్ఆర్ | ఎస్ ఎల్ ఆర్ | |

| నిర్వచనం | బ్యాంకు మొత్తం ఎన్ డిటిఎల్ లో ఒక శాతం బ్యాంకు ఆర్ బిఐ వద్ద డిపాజిట్ చేయాల్సి ఉంటుంది. | మొత్తం ఎన్డిటిఎల్ యొక్క శాతంగా వ్యక్తీకరించబడుతుంది మరియు లిక్విడ్ క్యాష్, గోల్డ్ మరియు గవర్నమెంట్ సెక్యూరిటీల రూపంలో నిర్వహించబడుతుంది. |

| లక్ష్యం | ఆర్థిక వ్యవస్థలో డబ్బు సరఫరాను నియంత్రించడానికి ఆర్ బిఐ ఒక సాధనంగా ఉపయోగిస్తుంది | బ్యాంకు లిక్విడిటీని నిర్ధారించడానికి |

| దీనితో నిర్వహించబడుతుంది | ఆర్ బిఐ | ఒడ్డు |

| దీని ద్వారా ఆదేశించబడింది/నియంత్రించబడింది | ఆర్ బిఐ | ఆర్ బిఐ |

| దీనికి వర్తించబడుతుంది | షెడ్యూల్డ్ వాణిజ్య బ్యాంకులు, లోకల్ ఏరియా బ్యాంకులు, స్మాల్ ఫైనాన్స్ బ్యాంకులు, సహకార బ్యాంకులు, పేమెంట్ బ్యాంకులు | షెడ్యూల్డ్ వాణిజ్య బ్యాంకులు, లోకల్ ఏరియా బ్యాంకులు, స్మాల్ ఫైనాన్స్ బ్యాంకులు, సహకార బ్యాంకులు, పేమెంట్ బ్యాంకులు |

| దీని కొరకు ఉపయోగించబడుతుంది | బ్యాంకు లిక్విడిటీని తగ్గిస్తుంది. | ఆకస్మిక ఉపసంహరణ మరియు రుణ ఎగవేతలకు వ్యతిరేకంగా ఒక బఫర్ ను అందిస్తుంది |

| పరిమితులు[మార్చు] | 2006 తర్వాత సీఆర్ ఆర్ పై పరిమితి లేదు | ఎస్ఎల్ఆర్ను 40 శాతం వరకు పెంచనున్న ఆర్బీఐ |

| శిక్ష | బ్యాంకులకు జరిమానా విధిస్తారు.

ఒకవేళ బ్యాంకు 14 రోజుల పాటు అన్ని రోజులలో 90% సీఆర్ఆర్ స్థాయిని నిర్వహించడంలో విఫలమైతే, లక్ష్యాన్ని చేరుకోవడంలో విఫలమైన మొత్తంపై బ్యాంకుకు జరిమానా విధించబడుతుంది. |

బ్యాంకులకు జరిమానా విధిస్తారు.

బ్యాంకు ఎస్ఎల్ఆర్ను నిర్వహించడంలో విఫలమైతే, ఆర్బిఐ బ్యాంక్ రేటుపై ఏటా 3% పెనాల్టీని వసూలు చేస్తుంది. |

| ప్రభావం[మార్చు] | ఆర్థిక వ్యవస్థలో ద్రవ్య సరఫరాను నియంత్రించడానికి సీఆర్ఆర్ సాపేక్షంగా తక్కువ ప్రభావవంతంగా ఉంటుంది. | ఎస్ ఎల్ ఆర్ అనేది మరింత ప్రభావవంతమైన చర్య. |

నగదు నిల్వల నిష్పత్తిని క్రమం తప్పకుండా ఎందుకు మారుస్తారు?

లిక్విడిటీకి అకస్మాత్తుగా పెరిగిన డిమాండ్ను తీర్చడానికి బ్యాంకులు అదనపు నిధులను నిర్వహించడానికి వీలుగా ఆర్బిఐ సిఆర్ఆర్ను ప్రవేశపెట్టింది. అయితే మార్కెట్లో నగదు సరఫరాను నియంత్రించేందుకు ఆర్బీఐ చేతిలో సీఆర్ఆర్ ఒక సాధనం. దేశ ఆర్థిక వ్యవస్థలో జోక్యం చేసుకోవాల్సిన అవసరం వచ్చినప్పుడు సీఆర్ఆర్ రేటును మార్చే అధికారం ఆర్బీఐకి ఉంది.

మీరు సామాన్యుడైనా లేదా పెట్టుబడిదారు అయినా, 'సిఆర్ఆర్ అంటే ఏమిటి?' తెలుసుకోవడం చాలా ముఖ్యం, ఎందుకంటే మీ రోజువారీ లావాదేవీలలో సిఆర్ఆర్ రేటులో ఏవైనా మార్పుల యొక్క ప్రకంపనల ప్రభావాన్ని మీరు చూడవచ్చు.

ద్రవ్యోల్బణాన్ని నియంత్రించడానికి ఆర్ బిఐ సిఆర్ ఆర్ ను ఒక సాధనంగా ఉపయోగిస్తుంది. కాబట్టి, మార్కెట్లో ద్రవ్యోల్బణం పెరిగినప్పుడు, లిక్విడిటీని తగ్గించడానికి ఆర్బిఐ సిఆర్ఆర్ను పెంచుతుంది. బ్యాంకు లిక్విడిటీ తగ్గడంతో రుణాలు ఇవ్వడానికి తక్కువ నిధులు మిగులుతాయి, ఇది రుణాలను ఖరీదైనదిగా చేస్తుంది. అదేవిధంగా మార్కెట్లో లిక్విడిటీని ఆర్బీఐ మెరుగుపర్చాలనుకుంటే సీఆర్ఆర్ రేటును తగ్గిస్తుంది.

చివరి మాటలు

సీఆర్ఆర్ ప్రత్యక్షంగా, పరోక్షంగా దేశ ఆర్థిక వ్యవస్థలోని ప్రతి అంశాన్ని ప్రభావితం చేస్తుంది. అందువల్ల, ఫైనాన్స్ మరియు పెట్టుబడి గురించి తెలుసుకోవడానికి ఆసక్తి ఉన్న ప్రతి ఒక్కరికీ సిఆర్ఆర్ను అర్థం చేసుకోవడం చాలా ముఖ్యం.