म्यूचुअल फंड कुछ सबसे प्रसिद्ध निवेश साधन हैं क्योंकि वे निवेशकों को उनके वित्तीय लक्ष्यों को प्राप्त करने में सहायता करते हैं. इसके अतिरिक्त, म्यूचुअल फंड कर-दक्ष निवेश होते हैं. सावधि ज़मा में निवेश करने में विशेष रूप से उच्चतम कर ब्रैकेट में आने जैसे महत्वपूर्ण नुकसान होते हैं, , क्योंकि ब्याज़ को कर योग्य आय में जोड़ा जाता है और आपकेआयकर स्लैब दर पर कर लगाया जाता है. यह एक ऐसा क्षेत्र है जहां म्यूचुअल फंड बहुत अच्छी तरह से कार्य करता है. जब आप म्यूचुअल फंड में निवेश करते हैं, तो आपको पेशेवर धन प्रबंधन और कर-दक्ष रिटर्न का एक्सेस मिलता है.

म्यूचुअल फंड रिटर्न कैसे अर्जित करते हैं?

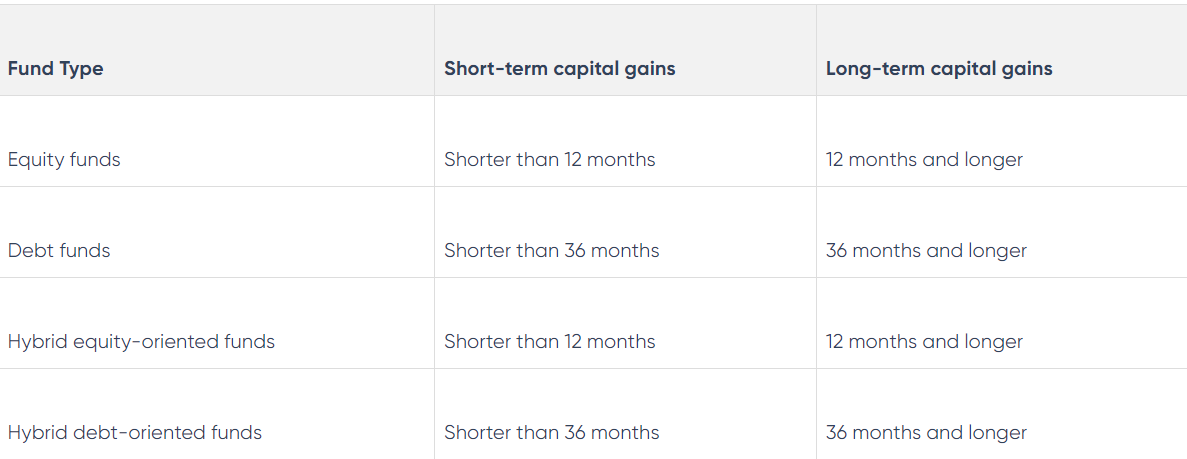

म्यूचुअल फंड निवेशकों को दो प्रकार के रिटर्न प्रदान करते हैं: dividend और पूंजीगत लाभ. डिविडेंड कंपनी के लाभों यदि कोई हो यदि कोई हो से दिए जाते हैं. जब व्यवसायों में अतिरिक्त नकदी होती है तो वे इसे शेयरधारकों को डिविडेंड के रूप में वितरित करने का विकल्प चुन सकते हैं. किसी निवेशक द्वारा धारित म्यूचुअल फंड यूनिट्स की संख्या के अनुपात में डिविडेंड का भुगतान किया जाता है. पूंजी गत लाभ तब होता है जब किसी निवेशक के स्वामित्व की प्रतिभूति का विक्रय मूल्यक्रय मूल्य से अधिक हो जाता है. म्यूचुअल फंड यूनिट्स के मूल्य में वृद्धि के कारण पूंजीगत लाभ प्राप्त किए जाते हैं. पूंजीगतलाभ और डिविडेंड दोनों ही म्यूचुअल फंड निवेशकों के हाथों कर योग्य हैं. म्यूचुअल फंड के अल्पकालिक और दीर्घकालिक पूंजीगत लाभ पर अलग-अलग कर लगाया जाता है.

इक्विटी फंड पर पूंजीगत कराधान

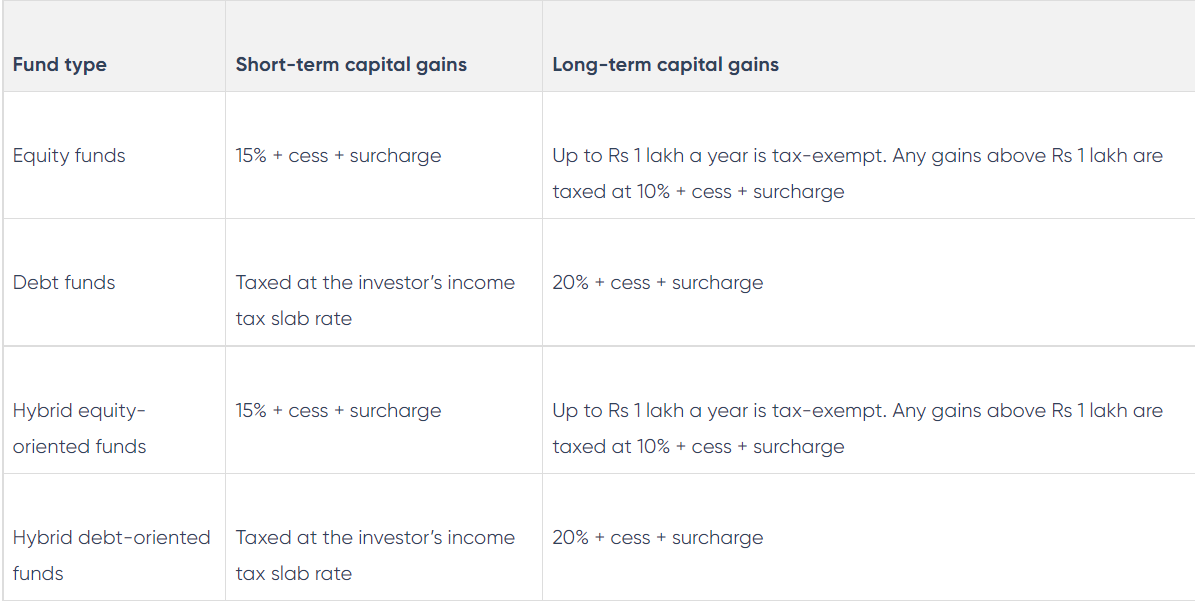

इक्विटी फंड, न्यूनतम 65 प्रतिशत इक्विटी एक्सपोजर वाले म्यूचुअल फंड हैं. जैसा कि पहले बताया गया है, जब आप एक वर्ष की होल्डिंग अवधि के दौरान अपनी इक्विटी फंड यूनिट को रिडीम करते हैं, तो आप अल्पकालिक पूंजीगत लाभ अर्जित करते हैं. इन अभिलाभों पर आपकी कर सीमा से निरपेक्ष 15 प्रतिशत कर लगाया जाता है . आप एक वर्ष या अधिक विस्तारित होल्डिंग अवधि के बाद अपनी इक्विटी फंड यूनिट्स को बेचकर दीर्घकालिक पूंजीगत लाभ अर्जित करते हैंतो . प्रति वर्ष 1 लाख रुपये तक के पूंजी अभिलाभ कर मुक्त हैं. इस सीमा से अधिक कोई भी दीर्घकालिक पूंजी अभिलाभ LTCG (एलटीसीजी) कर के अधीन है जो 10% की दर से है, जिसमें कोई इंडेक्सेशन लाभ नहीं है.

ऋण फंड पर पूंजीगत कराधान

ऋण फण्ड्स 65 प्रतिशत से अधिक ऋण से संबन्धित फण्ड्स होते हैं. जैसा कि पहले उल्लेख किया गया है, आप तीन वर्ष की होल्डिंग अवधि के दौरान अपने ऋण फंड यूनिट को रिडीम करने पर अल्पकालिक पूंजीगत लाभ अर्जित करते हैं. इन लाभों को आपकी कर योग्य आय में शामिल किया जाता है और आपकी आयकर की मार्जिनल दर पर कर लगाया जाता है. जब आप तीन वर्ष की होल्डिंग अवधि के बाद ऋण फंड की यूनिटों को रिडीम करते हैं हैं, तो आपको दीर्घकालिक पूंजीगत लाभ प्राप्त होते हैं. इंडेक्सेशन के बाद, इन लाभों पर 20% की दर से कर लगाया जाता है. इसके अतिरिक्त, आपके कर पर लागू उपकर और अधिभार का आकलन किया जाता है.

हाइब्रिड फंड पर पूंजीगत कराधान

हाइब्रिड या संतुलित फंड पर पूंजी अभिलाभ पर पोर्टफोलियो के इक्विटी एक्सपोजर के आधार पर अलग-अलग कर लगाया जाता है. यदि फंड स्कीम का इक्विटी एक्सपोजर 65 प्रतिशत से अधिक है तो इसे इक्विटी फंड के रूप में कर लगाया जाता है; अन्यथा, ऋण फंड कराधान विनियम लागू होते हैं. इसलिए, आपके द्वारा निवेश किए गए हाइब्रिड फंड के इक्विटी एक्सपोजर को समझना महत्वपूर्ण है; अन्यथा, आपको यूनिट रिडेम्पशन पर भारी आघात लग सकता है. निम्नलिखित टेबल में म्यूचुअल फंड पर लागू पूंजीगत कराधानदर का सारांश दिया गया है:

SIP (एसआईपी) निवेश पर पूंजीगत कराधान

म्यूचुअल फंड में SIP (एसआईपी) एक प्रकार का निवेश होता है. उन्हें समय-समय पर म्यूचुअल फंड स्कीम में थोड़ी राशि निवेश करने के लिए तैयार किया जाता है. निवेशकों के पास अपनी निवेश आवृत्ति का चयन करने का विकल्प होता है. स्वीकार्य आवर्तन साप्ताहिक, मासिक, त्रैमासिक, द्वि-वार्षिक या वार्षिक रूप से हैं. मान लें कि आप इक्विटी फंड में एक वर्ष का SIP (एसआईपी) निवेश करते हैं और 13 महीनों के बाद अपने पूरे निवेश को रिडीम करते हैं. प्रत्येक SIP (एसआईपी) किश्त में विनिर्दिष्ट संख्या में म्यूचुअल फण्ड्स की यूनिट्स को खरीदना शामिल है. इन यूनिट्स को प्रथम, प्रथम-निर्गम आधार पर भुनाया जाता है. इस स्थिति में, शुरुआत में SIP (एसआईपी) के माध्यम से खरीदी गई इकाइयां लंबी अवधि (कम से कम एक वर्ष) के लिए आयोजित की जाती हैं और आप उन पर दीर्घकालिक पूंजी अभिलाभ अर्जित करते हैं. यदि आपके दीर्घकालिक पूंजी अभिलाभ रु. 1 लाख से कम हों तो कोई कर देय नहीं है. हालांकि, दूसरे महीने से शुरू होने पर, आप SIP (एसआईपी) के माध्यम से खरीदी गई इकाइयों पर अल्पकालिक पूंजी अभिलाभ अर्जित करते हैं. इन अभिलाभों पर कर सीमा के निरपेक्ष 15% कर लगता है. आप उपयुक्त उपकर और शुल्क के लिए जिम्मेदार होंगे.

प्रतिभूतियों के लेनदेन पर कर STT(एसटीटी)

डिविडेंड और पूंजी अभिलाभ कर के अलावा प्रतिभूति लेनदेन कर STT (एसटीटी) भी है. जब आप इक्विटी फंड यूनिट या हाइब्रिड इक्विटी-ओरिएंटेड फंड यूनिट खरीदते या बेचते हैं तो सरकार (वित्त मंत्रालय) 0.001 प्रतिशत STT (एसटीटी) लेती है. ऋण फंड यूनिट्स के विक्रय पर कोई STT (एसटीटी) लागू नहीं होता है.

निष्कर्ष

आप अपनी म्यूचुअल फंड यूनिट्स को जितना अधिक समय रखते हैं, उतना ही अधिक कर प्रभावी हो जाता है. दीर्घकालिक पूंजी अभिलाभ पर अल्पकालिक पूंजी अभिलाभ से कम कर लगाया जाता है.