जब कोई ऋणदाता ऋण प्रदान करता है, तो हमेशा अनिश्चितता रहती है कि ऋण लेने वाला ऋण चुकाएगा या नहीं। जब कोई बैंक/कंपनी ग्राहकों को ऋण प्रदान करती है, तो वे भुगतान में चूक कर सकते हैं। एक बॉन्ड जारीकर्ता अपने निवेशकों को चुकाने या संविदात्मक दायित्वों को पूरा करने में विफल हो सकता है। उपरोक्त मामलों में अनिश्चितता क्रेडिट जोखिम के अलावा और कुछ नहीं है। ऋण चुकाने या संविदात्मक दायित्वों को पूरा करने में उधारकर्ता की विफलता के कारण हानि की संभावना को ऋण जोखिम माना जाता है।

ऋण के साधन ऋण जोखिम से मुक्त नहीं हैं। बॉन्ड जैसे ऋण साधन एक ऋण प्रमाण पत्र के अलावा और कुछ नहीं हैं और इसमें संभावित ऋण जोखिम होता है। ऋण साधन का समर्थन आमतौर पर कंपनी या सरकार की भुगतान करने की क्षमता है, जिसका मूल्यांकन विभिन्न कारकों द्वारा किया जाता है, जिसे हम लेख में आगे देखेंगे।

ऋण जोखिम कितने प्रकार के होते हैं?

भुगतान में चूक की जोखिम

यह क्रेडिट जोखिम का सबसे सरल रूप है जो तब उत्पन्न होता है जब जारीकर्ता अपने भुगतान दायित्वों को पूरा नहीं कर पाते हैं या ऋण चुका नहीं पाते हैं। चूक की संभावना को चूक जोखिम माना जाता है। कोई भी क्रेडिट लेनदेन डिफ़ॉल्ट जोखिम-प्रतिभूतियों, बॉन्ड, ऋण, डेरिवेटिव के लिए अतिसंवेदनशील है।

क्रेडिट प्रसार जोखिम

क्रेडिट प्रसार दो ऋण उपकरणों की यील्ड के बीच का अंतर है, जो उनकी क्रेडिट रेटिंग को छोड़कर सभी तरह से समान हैं। उदाहरण के लिए, अगर 10 साल का जी-सेक 4% की यील्ड पर ट्रेड कर रहा है और 10 साल का कॉरपोरेट बॉन्ड 7% यील्ड पर ट्रेड कर रहा है, तो क्रेडिट स्प्रेड 3% है।

जब किसी जारीकर्ता की वित्तीय स्थिति बिगड़ती है, तो डिफ़ॉल्ट की संभावना बढ़ जाती है, जिससे उधारदाताओं या निवेशकों को अतिरिक्त यील्ड के रूप में उच्च मुआवजे की मांग होती है।

बॉन्ड आय में वृद्धि के कारण बॉन्ड की कीमत में गिरावट का जोखिम क्रेडिट प्रसार द्वारा मापा जाता है। प्रसार जितना अधिक होगा, जोखिम उतना ही अधिक होगा। दूसरे शब्दों में, यह बेंचमार्क की तुलना में वैकल्पिक ब्याज वाली प्रतिभूतियों का जोखिम है।

डाउनग्रेड जोखिम

चूंकि डिफॉल्ट जोखिम में वृद्धि के आधार पर बॉन्ड इश्यू का क्रेडिट प्रसार बढ़ जाता है, डिफ़ॉल्ट जोखिम या बॉन्ड की क्रेडिट गुणवत्ता में परिवर्तन को कैसे मापता है?

किसी जारीकर्ता की साख का मूल्यांकन करने के लिए क्रेडिट रेटिंग का उपयोग किया जाता है। जब एक क्रेडिट रेटिंग एजेंसी किसी जारीकर्ता की रेटिंग को कम या डाउनग्रेड करती है, तो यह फिर से डिफ़ॉल्ट जोखिम में वृद्धि का संकेत देती है, इस प्रकार क्रेडिट यील्ड में वृद्धि होती है और बॉन्ड की कीमतों में गिरावट आती है। डाउनग्रेड जोखिम जारीकर्ता की साख में गिरावट के कारण बॉन्ड की कीमतों में गिरावट की संभावना है।

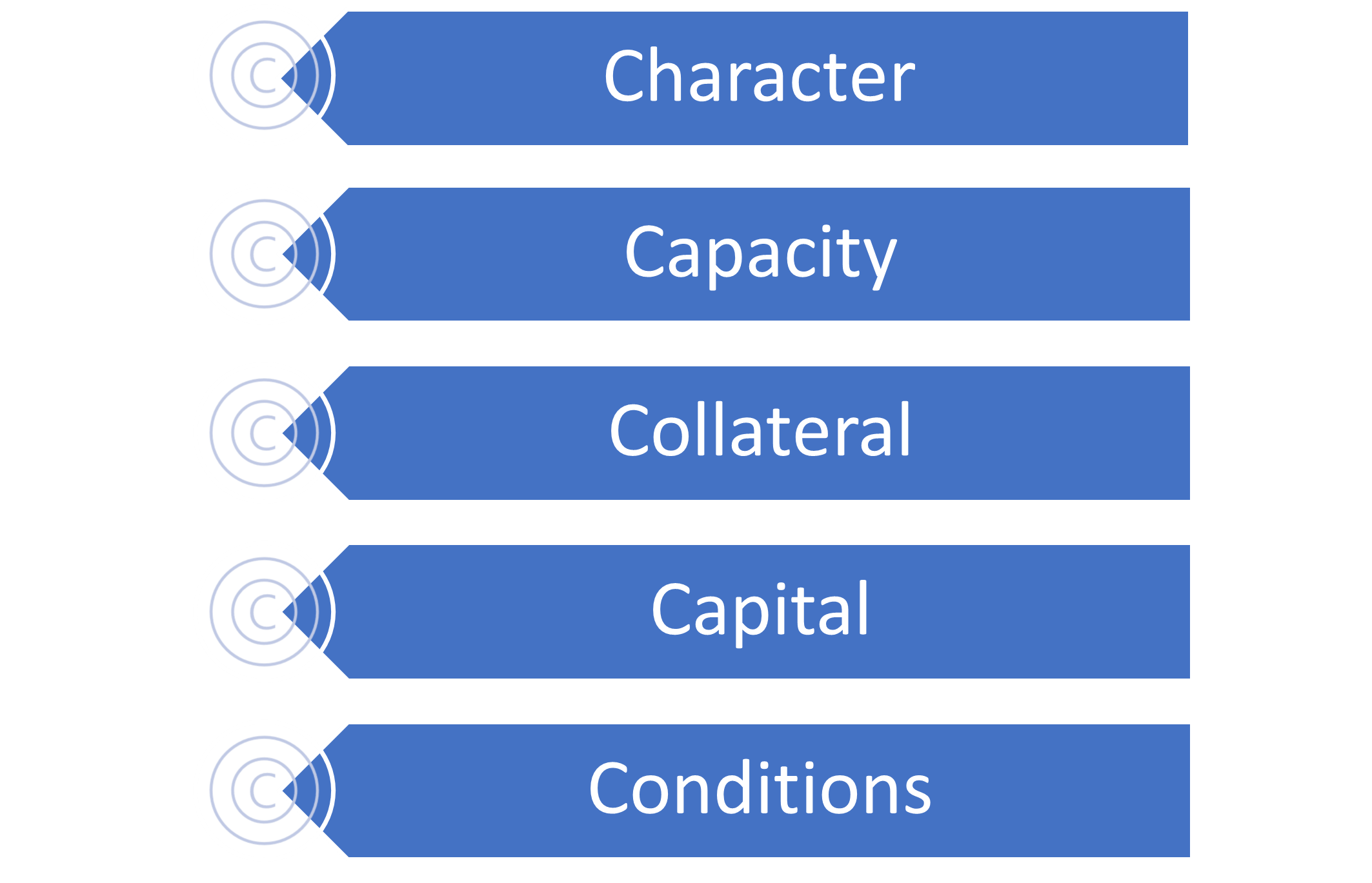

क्रेडिट विश्लेषण के 5सी

क्रेडिट जोखिम का आकलन कैसे किया जाता है?

अब हम जानते हैं कि क्रेडिट रेटिंग का उपयोग करके क्रेडिट जोखिम का आकलन किया जाता है। इस प्रकार, एक क्रेडिट रेटिंग उधार ली गई राशि की किसी कंपनी या संगठन की ऋण चुकौती क्षमता को इंगित करती है। क्रेडिट रेटिंग एजेंसियां कंपनी की वार्षिक आय, समग्र ऋण, व्यवसाय की संभावनाओं और मुनाफे का मूल्यांकन करती हैं और एक रैंकिंग प्रदान करती हैं।

ऋणदाता या व्यक्तिगत निवेशक ऋण जारी करने या निवेश के जोखिम का आकलन करने के लिए क्रेडिट रेटिंग का उपयोग करते हैं। उसी समय, ऋण उपकरणों के उधारकर्ता या जारीकर्ता बाजार में धन/ऋण जुटाने के लिए अपनी रेटिंग का उपयोग करते हैं।

आईसीआरए, क्रिसिल, केयर, ब्रिकवर्क्स, इंडिया रेटिंग्स एंड रिसर्च, इनफोरमेट्रिक्स वैल्यूएशन और एक्यूट भारत की 7 क्रेडिट रेटिंग एजेंसियां हैं। प्रत्येक रेटिंग एजेंसी व्यवहार में पद्धति के अनुसार अपनी रैंकिंग या ग्रेड जारी करती है। एक ग्रेड देने से पहले, सभी एजेंसियां कारकों के एक समान सेट पर विचार करती हैं। भारत की प्रमुख क्रेडिट रेटिंग एजेंसियों द्वारा उपयोग किए जाने वाले क्रेडिट रेटिंग स्केल नीचे दिए गए हैं।

| रेटिंग स्केल | आईसीआरए | ब्रिकवर्क | क्रिसिल | केयर | आईएनडी रेटिंग और अनुसंधान |

| उच्च सुरक्षा: डिफ़ॉल्ट का न्यूनतम जोखिम | AAA | AAA | AAA | AAA | AAA |

| उच्च सुरक्षा: कम डिफ़ॉल्ट जोखिम | AA | AA | AA | AA | AA |

| कम जोखिम | A | A | A | A | A |

| मध्यम सुरक्षा: मध्यम ऋण जोखिम | BBB | BBB | BBB | BBB | BBB |

| मध्यम सुरक्षा: मध्यम डिफ़ॉल्ट जोखिम | BB | BB | BB | BB | BB |

| उच्च जोखिम: उच्च डिफ़ॉल्ट जोखिम | B | B | B | B | B |

| उच्च जोखिम: बहुत अधिक डिफ़ॉल्ट जोखिम | C | C | C | C | C |

| डिफ़ॉल्ट: डिफ़ॉल्ट या लगभग-से-डिफ़ॉल्ट उपकरण | D | D | D | D | D |

सामान्य तौर पर, उच्च क्रेडिट जोखिम और कम कीमत वाला बॉन्ड अधिक यील्ड प्रदान करता है।

क्या आपने कभी सोचा है कि जी-सेक की तुलना में कॉरपोरेट बॉन्ड उच्च ब्याज दर क्यों देते हैं?

संप्रभु प्राधिकरण द्वारा समर्थित सरकारी बॉन्ड की तुलना में कंपनियों के अपने ऋण पर चूक करने की संभावना अधिक होती है, यही वजह है कि कॉर्पोरेट बॉन्ड पर ब्याज दरें अधिक होती हैं।

याद रखें कि ऋण प्रतिभूतियों में, प्रतिफल हमेशा कीमत के विपरीत दिशा में चलता है। अब जब आप जानते हैं कि ऋण उपकरणों के क्रेडिट जोखिम का आकलन करने के लिए क्रेडिट रेटिंग का उपयोग किया जाता है, तो सुनिश्चित करें कि आप ऋण प्रतिभूतियों में निवेश करने से पहले जारीकर्ता की क्रेडिट रेटिंग की जांच कर लें। जब डेट फंड की बात आती है, तो पोर्टफोलियो मैनेजर पोर्टफोलियो में होल्डिंग्स की ब्याज दर संवेदनशीलता और क्रेडिट जोखिम पर गौर करेगा।